代替エネルギー特化型ローンファンド第30号風力発電ファンド 10号

代替エネルギー特化型ローンファンド / Renewable Energy Fund

-

目標利回り(税引前)

年率 6.0%

-

運用期間

6ヶ月

-

担保・保証

担保: 有

保証: 無

- 応募金額

- ¥ 23,000,000

- 応募人数

- 119 名

- 目標金額

- ¥ 23,000,000

- 最低投資額

- ¥ 10,000

単位:¥ 10,000 - 残り時間

- 募集終了

POINT

- ・再生可能エネルギーの普及を促進することで地球温暖化対策に貢献します。

- ・固定価格買取制度を背景に安定的な投資収益の回収が期待できます。

- ・保全性を高めるために、融資先の保有する合同会社持分に質権を設定しています。

→保全の仕組みについてはこちら

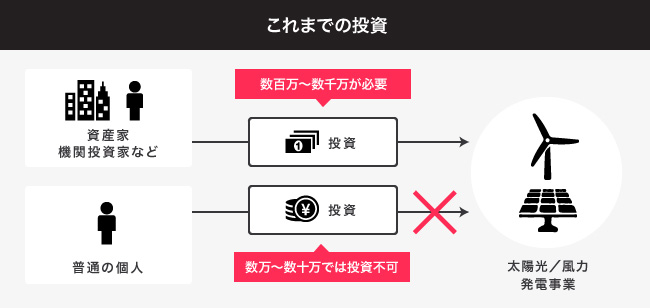

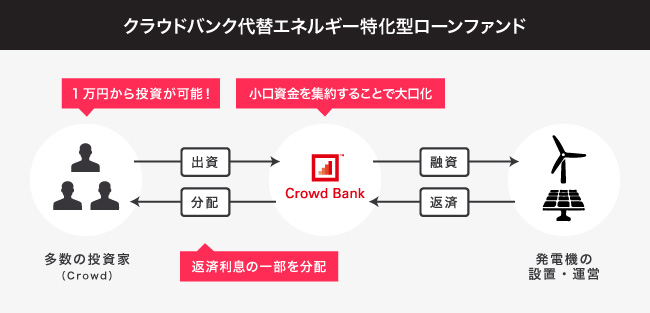

多額の初期費用が必要な再生可能エネルギーへの投資。クラウドバンクなら「1万円」から参加できます。

2012年7月から開始した「再生エネルギー固定価格買取制度」を背景に、安定的な売電収益が見込める再生可能エネルギー事業は、一部の投資家から高い注目を浴びています。一方で、初期投資に多大な費用がかかるものが多く、一般の個人が参加するには高いハードルが存在していました。

クラウドバンクはクラウドファンディングの仕組みを活用することで、この課題を解決しました。インターネットで小口資金を集約することにより、個人でも1万円から再生可能エネルギー事業への投資が可能となります。好利回りを目指しながら、同時に、環境にやさしい再生可能エネルギーの普及にも貢献することが出来る新しい投資のカタチです。

再生可能エネルギーとは?

再生可能エネルギーは、「エネルギー源として永続的に利用することができると認められるもの」として規定されており、太陽光、風力、水力、地熱、太陽熱、大気中の熱その他の自然界に存在する熱、バイオマスがそれに該当します。再生可能エネルギーは、資源が枯渇せず繰り返し使え、発電時や熱利用時に地球温暖化の原因となる二酸化炭素をほとんど排出しない優れたエネルギーとして今後の普及が期待されています。

再生可能エネルギー投資がおすすめの理由

再生可能エネルギーへの投資は空室リスクのない不動産投資のようなもの?

再生利用可能エネルギーへの投資は、「再生エネルギー固定価格買取制度」により、継続的且つ安定的な収益が発生するため、空室リスクや入居者トラブルのない不動産投資(※1)のようなものと言われることがあります。

賃貸アパートなどの不動産投資では、市況により家賃が変動したり、入居者によっては家賃の延滞が発生するリスクがあります。また入居率も常に100%が保証されるわけではありません。一方で再生可能エネルギーの場合、買取価格は20年間固定、さらに発電された電力全てを電力会社が買い取ることが約束されています。

※1 太陽光/風力発電システムに関しても、パネルや風車といった設備機器の劣化やシステム故障による売電額の減少の可能性があります。そのため、発電事業投資の方が、不動産投資よりもすべての点において安全性に優れた投資対象というわけではありません。

固定価格買取制度とは

「再生可能エネルギーの固定価格買取制度」は、再生可能エネルギーで発電された電気を、電力会社が一定価格で買い取ることを国が約束する制度です。

当ファンドでは、主に風力発電事業への投資を行います。風力発電は環境にやさしい次世代の再生可能エネルギーです。

当ファンドでは主に風力発電事業を運営する企業に対して融資を行います。

風力発電は、巨大な風車を作り、自然の風により風車を回転させ発電する仕組みです。環境に優しく、風況の良い土地であれは24時間発電が可能ということもあり、太陽光発電と並び今後の再生可能エネルギーの中心的な手法として期待が持たれています。一方で発電所の建設には多大な初期投資が発生するため、なかなか普及が進んでいないという課題もあります。

※ 当ファンドの主要な融資先が建設したものではありません。

風のエネルギーで風車翼を回転させ、回転連動でモーターを回し、電気誘導を利用して電気を作り出します。風のエネルギーの約40%を電気エネルギーに変えることができる風力発電は、他の発電方法に比べて効率性に優れています。

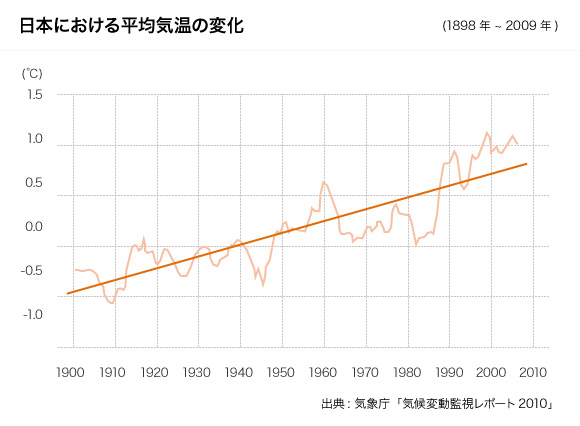

地球温暖化対策としても期待される再生可能エネルギー

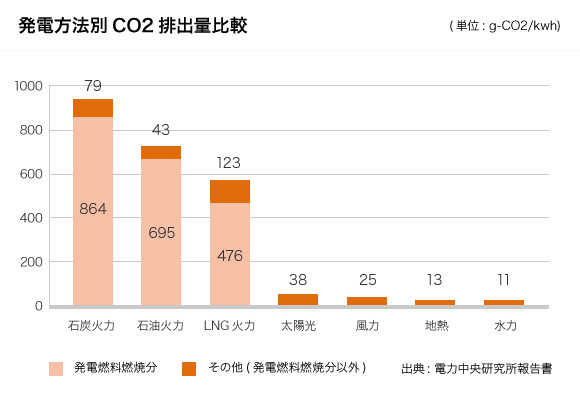

現在、地球温暖化が世界的に深刻な問題となっています。温暖化は将来において異常気象や生態系のバランスを崩す原因となることが懸念されており、見過ごすことのできない重要な課題です。国連が発行した第4次評価報告書 (AR4) によると、温暖化の原因として考えられるのは「人為的な温室効果ガスの放出、なかでも二酸化炭素やメタン」とされています。石油・ガス・石炭などの化石燃料を用いた発電は二酸化炭素(CO2)の排出源となっていますが(下図参照)、太陽光や風力などによって生み出される「再生可能エネルギー」はCO2排出量において圧倒的に少ない量で発電することが可能です。そのためCO2排出量の少ない太陽光発電は、地球温暖化に対する有効な予防策として期待されています。

保全の仕組み

当ファンドの主要な融資先について保全確保の仕組みをご紹介します。

※当ファンドから融資を行う全ての融資先についてご紹介するものではございません。

プロジェクト[1]: C社のケース

太陽エネルギー、風力発電など再生可能エネルギー事業を運営する企業。

| 担保 | C社の所有する合同会社持分に対する質権設定 |

|---|---|

| 保証 | 無し |

保全のスキーム

融資先企業が保有する風力発電事業運営会社の出資持分に対して、質権設定を行います。

審査の結果

| 【提出書類】 | 【審査工程】 |

|---|---|

| 会社登記簿謄本 | 財務分析 |

| 本人確認書類 | 企業訪問 |

| 決算書 | 社長面談 |

| 資金繰り表 | 融資審査会 |

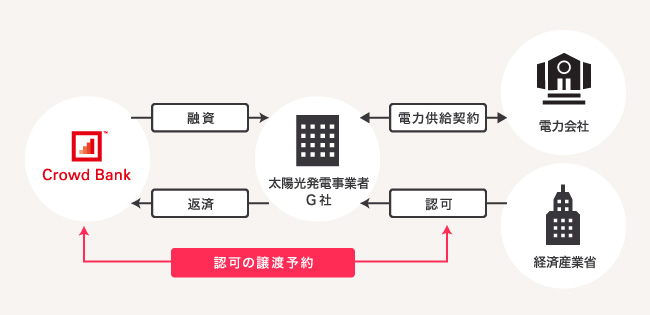

プロジェクト[2]: G社のケース

太陽光発電事業等を運営する会社。

| 担保 | 太陽光発電事業に関する認可の譲渡予約 |

|---|---|

| 保証 | 無し |

保全のスキーム

太陽光発電事業に関する認可の譲渡予約、電力需給契約の譲渡予約

審査の結果

| 【提出書類】 | 【審査工程】 |

|---|---|

| 会社登記簿謄本 | 財務分析 |

| 本人確認書類 | 企業訪問 |

| 決算書 | 社長面談 |

| 資金繰り表 | 融資審査会 |

よくある質問

Q 1: 貸出先の情報は開示できないのですか?

A 募集時に融資先を明示することは、貸金業法に基づく規制により認められていません。そのため企業名は伏せた形式で募集をおこなっております。ご了承ください。

ファンド概要

代替エネルギー特化型ローンファンド / Renewable Energy Fund

- 契約名

- 代替エネルギー特化型ローンファンド

- 募集取扱者

- 日本クラウド証券

- 営業者

- クラウドバンク・フィナンシャルサービス株式会社

- 募集期間

- 2016-06-17 〜 2016-06-28

※期限日前に満額となった場合は、募集期間中でも募集を終了させていただく場合があります

- 運用予定期間

- 2016-06-29 〜 2016-12-31

※ただし、募集状況または貸付案件の事情により期間前に運用開始する場合があります

- 分配開始時期

- 運用開始 翌々月以降 (原則)毎月

- 分配日

- (原則)月末締め翌月10営業日以内

- 償還予定日

- 2017-01-11

- 最低投資額

- ¥ 10,000

追加単位:¥ 10,000

- 最低成立金額

- -

- 目標利回り(税引前)

- 年率 6.0%

- 担保

- 有

- 保証

- 無

リスク説明

金利変動リスク

対象債権については、変動金利により付利されるものが含まれることがありますが、金利の変動によって将来受け取る利息が変動し、また市場金利とは一致しないこともあります。また、対象債権の金利水準は、各国の中央銀行が決定する政策金利、市場金利の水準や金融機関の貸出金利等の変化等に対応して変動します。また、金利の変動により、対象債権のその時々の評価額が変動し、対象債権の評価額や売却額が減少し、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。

対象エネルギー事業に関するリスク

「電気事業者による再生可能エネルギー電気の調達に関する特別措置法」(「再エネ法」)により再生可能エネルギー電気の固定価格買取制度は20年間の買取価格を保証しておりますが、再エネ法に基づく出力抑制が電力会社によって行われた場合や、保険の免責事由に相当する原因(戦争、外国の武力行使、革命、政権奪取、内乱、武装反乱その他これらに類似の事変または暴動に起因する賠償、地震、噴火、洪水、津波またはこれらに類似の自然変象に起因する賠償)によって発電設備が破損した場合等により、発電量が当初の予定から著しく下回った場合発電事業からの返済が滞ったり返済不能に陥る場合があります。

信用リスク

対象債権の債務者からの返済が遅延する等、対象債権の債務者の信用状況の悪化により、予定された金利の支払がなされず、また、元本の返済がなされない結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。また、保証人による連帯保証が差し入れられている場合、対象債権の債務者からの返済が遅延したり、対象債権の債務者の信用状況が悪化した場合には、保証人が保証債務の履行行いますが、保証人の信用状況が悪化した場合には、保証債務の履行ができなくなり、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。また、対象債権の債務者や保証人の信用力の変動により、対象債権のその時々の評価額が変動し、対象債権の評価額や売却額が減少し、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。

担保価値の低下等のリスク

代替エネルギー特化型ローンファンド・売電事業にかかるエコファンドは、対象債権について、原則として、売掛債権譲渡担保若しくは設備等への動産担保又は発電施設の建物や土地等への不動産担保を取得します。売掛債権譲渡担保の場合、売掛債権の債務者の信用力低下等により売掛債権が回収できないことがあり、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。また、売掛債権の売却先が見つからず、担保対象となる売掛債権の売却ができず、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。動産担保の場合、動産の価値低下により動産を売却しても対象債権の全額を回収できず、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。また、中古設備の市況によっては売却先が見つからず、担保対象となる動産の売却ができず、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。また、不動産担保の場合、一般的に不動産の価値は不動産市況に対応して変動します。不動産市場が悪化した場合、担保対象となる不動産を売却しても対象債権の全額を回収できず、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。また、不動産市況によっては売却先が見つからず、担保対象となる不動産の売却ができず、その結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。

担保の対抗要件を留保する場合のリスク

代替エネルギー特化型ローンファンド・売電事業にかかるエコファンドでは、対抗要件を留保した担保権により担保された対象債権とすることがありますが、対抗要件が留保される場合、法律の制限に従う結果、対象債権の担保権に優先する権利が存在し、また対象債権の担保権を第三者に対抗できない可能性があります。かかる場合、対象債権が当該担保権を失い、対象債権の債務者からの返済が遅延する等、対象債権の債務者の信用状況の悪化により、予定された金利の支払がなされず、また、元本の返済がなされない結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。

担保が取得されない場合のリスク

代替エネルギー特化型ローンファンド・売電事業にかかるエコファンドでは、対象債権について、原則として、売掛債権譲渡担保若しくは設備等への動産担保又は発電施設の建物や土地等への不動産担保を取得しますが、本営業者の裁量により、無担保の対象債権を投資対象とする場合があり、対象債権の債務者からの返済が遅延する等、対象債権の債務者の信用状況の悪化により、予定された金利の支払がなされず、また、元本の返済がなされない結果、お客様の出資した元本額の欠損その他の損失が発生する場合があります。

運用レポート [2016-12-07]時点

運用レポートでは現在の貸付状況や分配・償還の状況をチェックすることが出来ます。

運用状況

- 運用利回り

- 7.5%

- 平均運用率

- 99.28%

- 応募総額

- ¥ 23,000,000

- 分配金累計

- ¥ 649,860

- 償還済み元本

- ¥ 23,000,000

- 運用開始日

- 2016-06-28

- 運用終了日

- 2016-11-15

貸付履歴

- 貸付案件

- 第1号貸付

- 貸付額

- ¥ 16,010,000

- 運用利回り

- 6.5%

- ステータス

- 回収済(運用期間:109日)

- 貸付案件

- 第2号貸付

- 貸付額

- ¥ 6,990,000

- 運用利回り

- 7.5%

- ステータス

- 回収済(運用期間:138日)

- 貸付案件

- 第3号貸付

- 貸付額

- ¥ 16,010,000

- 運用利回り

- 7.0%

- ステータス

- 回収済(運用期間:29日)

償還・分配状況

- 分配金 [合計]

- ¥ 649,860

- 分配日:2016-08-05

- ¥ 103,808

- 分配日:2016-09-07

- ¥ 142,290

- 分配日:2016-10-07

- ¥ 154,370

- 分配日:2016-11-08

- ¥ 132,885

- 分配日:2016-12-07

- ¥ 116,507

- 償還済み元本 [合計]

- ¥ 23,000,000

- 償還日:2016-11-17

- ¥ 23,000,000

[注]ファンドの募集締め切りと運用の開始時期は一致しないことがあります。特に、各ファンドのテーマに合致する貸出案件を発掘し、書類のやり取りや審査などの手続きを行うため、ファンドによっては時間がかかる場合があります。

クラウドバンクと致しましては、このタイムラグを出来る限り短縮するように努力しておりますが、投資家の皆様へ安全確実な運用成果を提供すべく、優良かつ安全な貸出を確保するために慎重に手続きを進めているために、運用開始時期が遅れることがあり得る点をご理解頂けると幸いです。

トピックス

融資先またはクラウドバンク・フィナンシャルサービス株式会社の事業計画に大幅な修正等が生じた場合等、ファンドの運用に重大な影響を及ぼす事由が発生した場合等に掲載します。

※「目標利回り」とは、ファンド運用期間中の一部早期償還を考慮した数値であり、投資金額に対する分配金合計額の年換算比率とは異なります。

クラウドバンクでは、ファンド運用期間中であっても貸付先から回収した資金を早期償還する場合がありますので、募集時において早期償還が予定されている投資金額につきましては、早期償還後の期間における投資金額に含めずに「目標利回り」を計算しています。

※「目標利回り」は実際の利回りと異なる場合があります。

投資収益シミュレーション

預入金額と金利をご入力頂くと、預入期間後の受取金額(税引き後)のシミュレーションをご覧いただくことができます。

|

投資額 (元金) |

万円 1万円~5千万円まで |

|---|---|

|

目標利回り (年/税引前) |

% 0.1%~10%まで |

| 投資期間 |

ヶ月 6ヶ月~36ヶ月まで |

| 税引前利息 | 円 |

|---|---|

| 源泉所得税 | 円 |

| 税引後受取利息 | 円 |

| 元利合計金額 | 円 |

※ 試算は元金に税引後金利と年数(預入期間)を乗じた単純計算であり、利息の計算日数等の要因により実際のお受取利息は若干異なります。

※ 分配金は源泉徴収(国税20%、復興特別所得税0.42%)されますが、分配金の所得区分は雑所得に該当し、総合課税で税額を計算します。

※ 税引後金利は、表示位未満がある場合は表示位未満切り捨てとなります。