中小企業支援型ローンファンド第235号中小企業支援型ローンファンド第235号(『応募総額100億円突破』記念キャンペーンファンド)

資金を必要とする国内中小企業への支援を目的としたファンドです。/ The fund aims to help finance SMEs' growth in Japan.

-

目標利回り(税引前) ※1

年率 6.2%

-

運用期間 ※2

5ヶ月

-

担保・保証 ※3

担保: 有

保証: 無

- 応募金額

- ¥ 73,600,000

- 応募人数

- 377 名

- 目標金額

- ¥ 73,600,000

- 最低投資額

- ¥ 10,000

単位:¥ 1,000 - 残り時間

- 募集終了

POINT

- ・累計応募総額100億円を突破した記念ファンドです。

- ・投資金額の年利0.6%分をキャッシュバックいたします。

- ・毎月の分配時にキャッシュバック額を分割してお支払いいたします。

- ・不動産投資を行う中小企業を資金面から支援します。

- ・保全性を高めるために第2順位抵当権付債権の譲渡担保設定しています。

→保全の仕組みについてはこちら

不動産に抵当権を設定した債権を担保にすることで、保全性に配慮したファンド

当ファンドは「不動産に抵当権を設定した債権に担保を設定して資金を融資することで事業者を支援する」という目的で組成されたファンドです。当ファンドの運用を通じて、投資家の皆様には高い保全性を期待でき、かつ好利回りの投資機会をご提供致します。

技術力、アイデア、情熱。高い志のある中小企業を応援

総務省「事業所・企業統計調査」によれば国内に中小企業は約432万社あり、全企業数に占める割合は99.7%になります。

そんな中小企業の中には、財務状況が健全であるにも関わらず、銀行の定める杓子定規的な条件に合致せず、融資を受けたくても受けられない企業がたくさんあります。資金は企業運営において血液のような存在です。資金が無くては、どんなに優れた技術力やアイデアがあっても、事業を拡大・継続していくことはできません。

クラウドバンクは、当ファンドを通じて、日本経済を支える多くの中小企業を資金面から応援したいと考えています。皆様から投資いただいた資金を、健全な財務体質を備えた、情熱、志のある中小企業に融資することで、日本経済の成長・発展に貢献します。

財務状況や信用力を慎重に審査しながらも、貸出条件を柔軟な設定にすることで、返済能力のある企業に対して好条件の融資を実行することができます。

銀行融資を受けるには様々なハードルが存在します。例えば、業歴の短い企業や前期決算が赤字の企業は、当期の財務状況が良好であっても融資を断られる可能性が高くなります。また借入期間が短い案件や、融資額が少額の案件も、審査の手間に見合わないため、敬遠される場合があります。

それに対して、クラウドバンクはより柔軟な融資審査を行うことが可能です。業歴や、借入期間、借入額などの融資条件ではなく、あくまで返済の確実性に重点をおいて審査をおこないます。しっかりと返済できる裏付けがあり、または融資額を十分に保全できるだけの担保があれば融資を検討します。

財務諸表や信用情報を基に定量的な分析を行い、会社訪問、社長面談などを通じて定性的な調査を行います。その後、融資審査会を開催し、複数名による最終的な判断によって融資の実行を決定します。

クラウドバンクの登場によって、広がる中小企業の資金調達選択肢

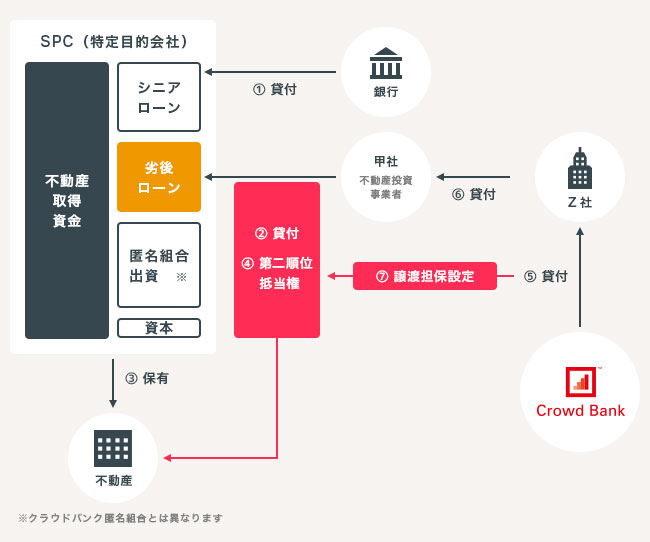

保全の仕組み

当ファンドの主要な融資先について保全確保の仕組みをご紹介します。

※当ファンドから融資を行う全ての融資先についてご紹介するものではございません。

(融資先のアルファベット表記は、2015年11月以降に募集したファンドにつきましては融資先ごとに独自のものを割り振っています。(あるファンドでのZ社=他のファンドでのZ社)なお、社名等の融資先を特定しうる情報は貸金業法に基づく規制により表示することが出来ません。)

プロジェクト: Z社のケース

Z社は不動産投資の事業のバックファイナンスを行う企業です。

今回融資される資金は次のように用いられる予定です。詳細は、「融資の概要」をご覧ください。

| 資金使途 | 不動産投資事業者の借換資金のバックファイナンス |

|---|

担保・保証の概要

クラウドバンクからの融資の実行にあたっては融資の概要図の甲社からSPCに対する劣後貸付債権(当該不動産に第2順位の抵当権を設定しています。)に譲渡担保を設定します。(※)

※ 不動産に対する第1順位抵当権は銀行からの融資を担保するために設定されています。

| 担保 | 第2順位抵当権付債権の譲渡担保設定 |

|---|---|

| 保証 | 無し |

融資の概要

融資の実行にあたって、当該不動産に第2順位の抵当権を設定した債権を担保化

① 銀行からSPCへの貸付(シニアローン)

② 甲社からSPCへの貸付(劣後ローン)

③ SPCによる不動産の保有

④ 不動産への第2順位抵当権設定(被担保債権は甲社からSPCへの貸付)

⑤ CrowdBankからZ社への貸付=本ファンドからの貸付(予定)

⑥ Z社から甲社への貸付=本ファンドの貸付先の資金使途(予定)

⑦ 不動産へ第2順位抵当権を設定した貸付債権に譲渡担保を設定する(被担保債権はCrowdBankから甲社への貸付)=本ファンドの保全方法(予定)

平成29年1月25日現在、甲社は、CrowdBankからの融資(以下「旧貸付」といいます。)を原資に、不動産を取得するSPCに対し、銀行からの貸付に劣後する貸付等を実施しています。不動産を取得するSPCは、銀行からのシニアローン(①)と旧貸付を背景とした不動産投資事業者甲社からの劣後融資等による資金を原資に不動産を取得し、保有しております(③)。なお、銀行はシニアローンの担保として当該不動産に第1順位の抵当権を設定し、また、不動産事業者甲社は当該劣後融資の担保として当該不動産に第2順位の抵当権を設定(④)しております。また、CrowdBankは、旧貸付の担保として、不動産事業者甲社からSPCへの貸付債権を譲り受けております。

今回のファンドでは、CrowdBankは不動産投資事業者甲社へのバックファイナンス(⑥)を行うZ社に対して貸付(⑤)を行う予定です。

このとき、ほぼ同時に他投資家等が甲社からSPCに対する劣後融資等の債権の一部を譲り受け、 当該債権譲渡対価が旧貸付金額の約半額となる予定であることから、不動産投資事業者甲社が旧貸付の返済に必要となる資金需要(=本ファンドからの貸付予定金額)は旧貸付金額の約半額となる予定です。これにより、旧貸付を担保するために行われていた甲社からSPCへの貸付債権のCrowdBankへの譲り受けは解消され、CrowdBankは、新たにZ社への融資(本ファンドからの貸付)の担保として、甲社からSPCへの貸付債権を譲り受ける予定です(⑦)。

なお、旧貸付にて運用することを目的として過去に募集したファンドは、「I社のケース」を掲載していたファンドです。

審査の結果

| 【提出書類】 | 【審査工程】 |

|---|---|

| 会社登記簿謄本 | 財務分析 |

| 本人確認書類 | 企業訪問 |

| 資金繰り表 | 社長面談 |

| 融資審査会 |

本件ファンドに関する問合せはすべて下記クラウドバンク窓口にお願いいたします

※本ページは信頼できる情報に基づき作成されていますが、その正確性、完全性を保証するものではありません。

※本ページ中の数値等はあくまでも過去の実績であり、お客さまの将来における運用成果等をお約束するものではありません。

ファンド概要

資金を必要とする国内中小企業への支援を目的としたファンドです。/ The fund aims to help finance SMEs' growth in Japan.

- 契約名

- 中小企業支援型ローンファンド

- 募集取扱者

- 日本クラウド証券

- 営業者

- クラウドバンク・フィナンシャルサービス株式会社

- 募集期間

- 2017-02-03 〜 2017-02-14

※期限日前に満額となった場合は、募集期間中でも募集を終了させていただく場合があります

- 運用予定期間

- 2017-02-15 〜 2017-06-30

※ただし、募集状況または貸付案件の事情により期間前に運用開始する場合があります

- 分配開始時期

- 運用開始 翌々月以降 (原則)毎月

- 分配日

- (原則)月末締め翌月10営業日以内

- 償還予定日

- 2017-07-07

- 最低投資額

- ¥ 10,000

追加単位:¥ 1,000

- 最低成立金額

- -

- 目標利回り(税引前) ※1

- 年率 6.2%

- 担保 ※3

- 有

- 保証 ※3

- 無

安全性の確保について

1.厳格な審査

当該ファンドの貸出対象は、事業立ち上げや小口の運転資金を必要とする中小企業とし企業の審査には一定の基準を設け、基準を満たした企業のみを対象にファンドに組み入れております。

2.分散投資

複数の貸付先に分散することにより、貸倒リスクへの影響を抑えます。

3.保全の確保

当該ファンドの貸出対象企業には、代表者の個人保証を確保しております。さらに融資先によっては、担保を設定して保全性を高めています。

ファンドのしくみ

※貸付案件により担保設定する場合があります。

リスク説明

リスク説明

借手からの返済が遅延する等、信用状況の悪化により、お客様の出資元本額が欠損する場合があります。

営業者の倒産リスク

お客様の出資金は、出資された段階で営業者の財産となります。従って営業者の信用状況悪化の場合、出資元本額が欠損する場合があります。

運用レポート [2017-07-05]時点

運用レポートでは現在の貸付状況や分配・償還の状況をチェックすることが出来ます。

運用状況

- 運用利回り

- 6.4%

- 平均運用率

- 94.10%

- 応募総額

- ¥ 73,600,000

- 分配金累計

- ¥ 1,459,000

- 償還済み元本

- ¥ 73,600,000

- 運用開始日

- 2017-02-08

- 運用終了日

- 2017-06-15

貸付履歴

- 貸付案件

- 第1号貸付

- 貸付額

- ¥ 59,520,000

- 運用利回り

- 6.4%

- ステータス

- 回収済(運用期間:120日)

- 貸付案件

- 第2号貸付

- 貸付額

- ¥ 14,080,000

- 運用利回り

- 6.5%

- ステータス

- 回収済(運用期間:83日)

償還・分配状況

- 分配金 [合計]

- ¥ 1,459,000

- 分配日:2017-04-07

- ¥ 292,062

- 分配日:2017-05-10

- ¥ 424,213

- 分配日:2017-06-07

- ¥ 364,528

- 分配日:2017-07-05

- ¥ 378,197

- 償還済み元本 [合計]

- ¥ 73,600,000

- 償還日:2017-06-07

- ¥ 14,079,874

- 償還日:2017-06-22

- ¥ 59,520,126

- キャッシュバック [合計]

- ¥ 170,953

- キャッシュバック日:2017-04-07

- ¥ 61,500

- キャッシュバック日:2017-05-10

- ¥ 36,068

- キャッシュバック日:2017-06-07

- ¥ 37,317

- キャッシュバック日:2017-07-05

- ¥ 36,068

[注]ファンドの募集締め切りと運用の開始時期は一致しないことがあります。特に、各ファンドのテーマに合致する貸出案件を発掘し、書類のやり取りや審査などの手続きを行うため、ファンドによっては時間がかかる場合があります。

クラウドバンクと致しましては、このタイムラグを出来る限り短縮するように努力しておりますが、投資家の皆様へ安全確実な運用成果を提供すべく、優良かつ安全な貸出を確保するために慎重に手続きを進めているために、運用開始時期が遅れることがあり得る点をご理解頂けると幸いです。

トピックス

融資先またはクラウドバンク・フィナンシャルサービス株式会社の事業計画に大幅な修正等が生じた場合等、ファンドの運用に重大な影響を及ぼす事由が発生した場合等に掲載します。

※1「目標利回り」とは、ファンド運用期間中の一部早期償還を考慮した数値であり、投資金額に対する分配金合計額の年換算比率とは異なります。

クラウドバンクでは、ファンド運用期間中であっても貸付先から回収した資金を早期償還する場合がありますので、募集時において早期償還が予定されている投資金額につきましては、早期償還後の期間における投資金額に含めずに「目標利回り」を計算しています。

「目標利回り」は実際の利回りと異なる場合があります。

※2 運用期間は、運用開始日から運用終了予定日までの期間を月数で表示しており、1ヶ月に満たない日数は+1ヶ月として計算しています。

※3 担保・保証の有無は主要な融資先に関するものであり、当ファンドから融資を行うすべての融資先について表示するものではありません。

投資収益シミュレーション

預入金額と金利をご入力頂くと、預入期間後の受取金額(税引き後)のシミュレーションをご覧いただくことができます。

|

投資額 (元金) |

万円 1万円~5千万円まで |

|---|---|

|

目標利回り (年/税引前) |

% 0.1%~10%まで |

| 投資期間 |

ヶ月 6ヶ月~36ヶ月まで |

| 税引前利息 | 円 |

|---|---|

| 源泉所得税 | 円 |

| 税引後受取利息 | 円 |

| 元利合計金額 | 円 |

※ 試算は元金に税引後金利と年数(預入期間)を乗じた単純計算であり、利息の計算日数等の要因により実際のお受取利息は若干異なります。

※ 分配金は源泉徴収(国税20%、復興特別所得税0.42%)されますが、分配金の所得区分は雑所得に該当し、総合課税で税額を計算します。

※ 税引後金利は、表示位未満がある場合は表示位未満切り捨てとなります。